Zinsen und Obligationen

Früher konnte man mit Obligationen die Inflation teilweise oder sogar ganz ausgleichen. Mit steigenden Zinsen gibt es nun auch wieder Obligationen zu kaufen.

Die Rückkehr der festverzinslichen Obligationen sei „sehnlichst erwartet“ worden, so die Staatsbank WKB.

„Bei diesen niedrigen Zinsen waren «Bonds», zu deutsch «Obligationen» oder «Anleihen», nicht besonders attraktiv. Aufgrund des deutlichen Anstiegs der Zinssätze im Jahr 2022 sind Obligationen nun wieder im Kommen.

Das Comeback der „Bonds“ wurde „sehnsüchtig erwartet“, so die WKB.

Was die WKB nicht erwähnt, ist, daß die „Bonds“ heute jedoch nicht einmal die Inflation ausgleichen. Bzw., daß auch die Inflation angestiegen ist. Offiziell bei 2 bis 3 Prozent, weil im Warenkorb auch Dinge drin-sind, die man nicht täglich kaufen muß wie Smartfon, Flachbildschirme oder Compis zum Beispiel. Bei Konsumgütern des täglichen Bedarfs hingegen ist die Inflation im 2stelligen Bereich. Bei den Energiekosten ebenfalls, dort kündigten die Walliser Energieversorger Preissteigerungen von 40 bis 70 % an.

Doch bilden Sie sich Ihre eigene Meinung. Das (kursiv) schreiben die Experten der WKB zu den Obligationen (den „Bonds“) wie sie amerikanisch genannt werden im Beitrag der Staatsbank:

Seit der Finanzkrise von 2008 haben die Zinssätze sozusagen nur einen Weg genommen, nämlich den nach unten. Infolge der Negativzinspolitik der Schweizerischen Nationalbank hat sich der Rückgang im Jahr 2015 noch verstärkt. In diesem Zeitraum rentierten Obligationen kaum, da diese niedrige oder sogar negative Zinsen zahlten. So erhielten Anleger, die eine Obligation der Schweizerischen Eidgenossenschaft kauften, am Ende der Laufzeit weniger als den ursprünglich investierten Betrag zurück. Die Welt hat sich für die Anleger in kurzer Zeit jedoch radikal verändert. Im Jahr 2022 kam es im globalen Anleihenmarkt zu einem Richtungswechsel. Die Verluste für Anleihenanleger nahmen in diesem Jahr ein historisches Ausmass an. Die Kehrseite der Medaille ist, dass diese Zinswende bzw. Normalisierung der Zinsen heute erfreuliche

Perspektiven für Anleger eröffnet.

Aufgrund des deutlichen Anstiegs der Zinssätze im Jahr 2022 sind Obligationen nun wieder im Kommen.

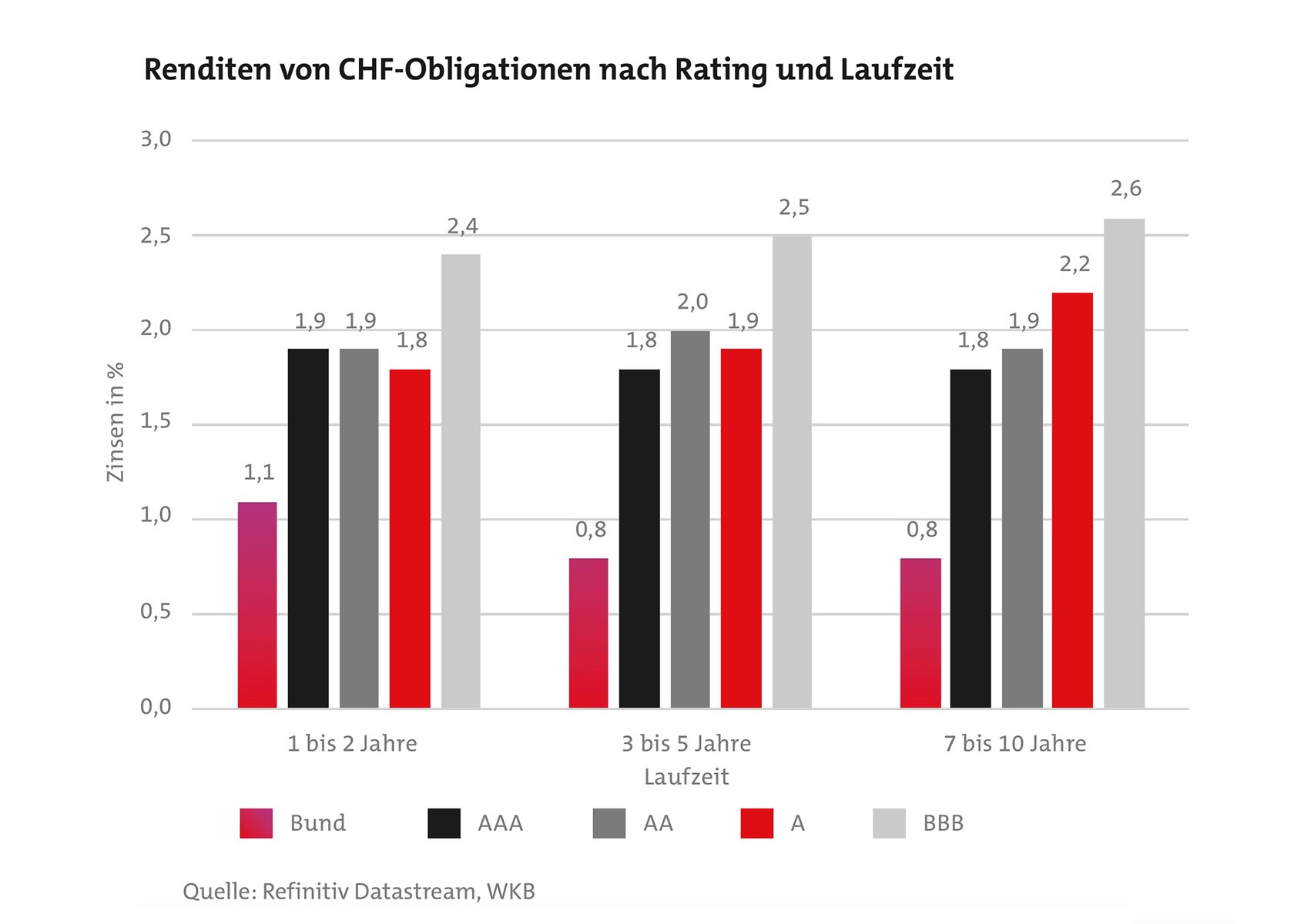

Wie hoch sind die aktuellen Zinsen auf dem Schweizer Obligationenmarkt?

Bevor wir über die Rendite oder Zinsen sprechen, müssen wir verstehen, dass es viele verschiedene Obligationen gibt. Die zwei folgenden Hauptrisiken machen den grössten Unterschied zwischen den Obligationen aus:

- Das Insolvenzrisiko, das durch das Rating abgebildet wird. Je höher das Rating, desto geringer das Ausfallrisiko und umgekehrt.

- Das Risiko von Zinsänderungen (auch Marktrisiko genannt). Angenommen, ein Unternehmen gibt eine Anleihe mit einem Coupon von 1% aus. Später steigen die Zinssätze und das Unternehmen muss nun 2% für eine ähnliche Anleihe bieten. Die zuerst herausgegebene Anleihe (die mit dem Coupon von 1%) wird weniger attraktiv als die Anleihe mit dem Coupon von 2%. Folglich sinkt der Kurs der ersten Anleihe (auch wenn diese bei Fälligkeit zu 100% zurückgezahlt wird). In der Schweiz sind die sichersten Obligationen die Bundesanleihen mit einem AAA-Rating. Sie bieten derzeit eine Rendite von zirka 0,8% pro Jahr bei einer Laufzeit von 5 und 10 Jahren.

Neben den Anleihen des Bundes geben auch viele Unternehmen Anleihen heraus. Bei Anleihen guter Qualität sind die ausgewiesenen Renditen höher als die des Bundes. AA-Anleihen bieten eine durchschnittliche

Rendite von ca. 2% bei einer Laufzeit von 5 Jahren. Anleihen mit einem A-Rating bieten durchschnittlich 1,9% und bei einem BBB-Rating liegt die Rendite bei einer Laufzeit von 5 Jahren bei etwa 2,5%. Unterhalb des

BBB-Ratings ist die Rendite höher, aber auch das Risiko.

Unternehmensanleihen mit guten Ratings bieten derzeit attraktive Renditen.

Können die Zinsen weiter steigen?

Die Zentralbanken haben die Leitzinsen im letzten Jahr deutlich angehoben und diese Politik auch 2023 fortgesetzt, um die Inflation zu bekämpfen. In diesem Zeitraum stiegen auch die Zinsen mit längeren

Laufzeiten. Eine Wiederholung des Jahres 2022 mit seinen starken Zinserhöhungen ist unserer Meinung nach unwahrscheinlich. Die Inflation wird ihren seit einigen Monaten anhaltenden Abwärtstrend fortsetzen, was für Anleihenanleger eine Stütze sein wird. Die Zentralbanken dürften ihre Zinssätze nur noch leicht anheben und anschliessend stabil halten. Sobald die Inflation wieder in die Nähe der von den Zentralbanken angestrebten Werte kommt, dürfte eine allmähliche Senkung der Leitzinsen einsetzen. Vor diesem Hintergrund gehen wir davon aus, dass der Grossteil der Zinserhöhungen hinter uns liegt.

Die Inflation wird den seit einigen Monaten anhaltenden Abwärtstrend fortsetzen. Dies wird eine Stütze für Anleihenanleger sein.

Was bedeutet dies für die Anleger?

Die aktuellen Zinssätze bieten Anlegern die Chance, sich einige Jahre lang gute Renditen zu sichern. In der Schweiz können sie nach langen Jahren mit sehr niedrigen oder sogar negativen Renditen endlich wieder lächeln. Bei den am besten bewerteten Obligationen sind Renditen von 2% möglich. Auch die vorsichtigsten Anleger können sich über das Comeback der Obligationen freuen. Denn sie haben nun eine lternative zum Sparkonto, mit der sie bei einem moderaten Risiko eine zusätzliche Rendite erwirtschaften können.

Für einen Anleger ist es wichtig, seine Investments zu diversifizieren, indem er mehrere Obligationen von verschiedenen Emittenten mit angepassten Risikomerkmalen auswählt. Eine vorsichtigere Auswahl besteht

darin, in einen Obligationenfonds zu investieren, der imstande ist, die Risiken durch die Auswahl einer grossen Anzahl von Obligationen weiter zu diversifizieren. Defensive Verwaltungsmandate (die einen hohen Anteil an Anleihen enthalten) sind ebenfalls eine interessante Alternative. “